Die Photovoltaikbranche hat sich innerhalb der vergangenen 18 Monate erheblich gewandelt. Und wandeln muss sich auch der Blick auf kristallines Silizium (c-Si) und Dünnschicht: Während c-Si- und Dünnschichthersteller einst um dieselben Kunden wetteiferten, wird ihr Schicksal nun von spezifischen Unternehmensstrategien bestimmt. Zuvor hatte sich die Photovoltaikbranche darauf versteift, c-Si und Dünnschicht miteinander zu vergleichen. Diese Vergleiche umfassten oft die Analyse der Marktanteile oder die Erfassung der durchschnittlichen Verkaufspreise und Herstellungskosten. Die Ergebnisse wurden von vielen als wichtig zur Bestimmung der technologischen Entwicklung in der Photovoltaikbranche angesehen und als Hinweis darauf, welche Technologievarianten und Unternehmen langfristig die Marktführung übernehmen würden.

Die Aufmerksamkeit der Medien war neuen Dünnschicht-Start-ups und -Ansätzen gewiss. Zudem überwogen in Europa noch bis vor kurzem Messen mit dem Schwerpunkt Dünnschichtphotovoltaik. In der Tat hatten Dünnschichttechnologien in Europa und den USA starken Rückenwind, was größtenteils mit der Ausrichtung der Forschungsinstitute und der Förderung auf staatlicher oder regionaler Ebene zusammenhing. Aber die noch vor 12 bis 18 Monaten angestellten Vergleiche zwischen c-Si und Dünnschicht sind heute nicht mehr aktuell. Und unter Dünnschicht als allgemeinem Platzhalter alle Entwicklungen im Dünnschichtbereich über einen Kamm zu scheren, ist im aktuellen Photovoltaikklima ebenso irreführend.

Wettkampf auf dem Papier

Früher analysierte man zum Vergleich von c-Si- und Dünnschichtlieferanten den Gesamtmarktanteil der jeweiligen Technologiebereiche. Jeder c-Si-Hersteller wurde in die Kategorie c-Si gepackt, darunter auch die für BP Solar, Sunpower und Sanyo (jetzt Panasonic) eher esoterischen Prozessabläufe. Dünnschicht wurde in der Regel in drei Arten unterteilt: a-Si, CIGS und CdTe, wovon die ersten beiden eigene Varianten hatten.

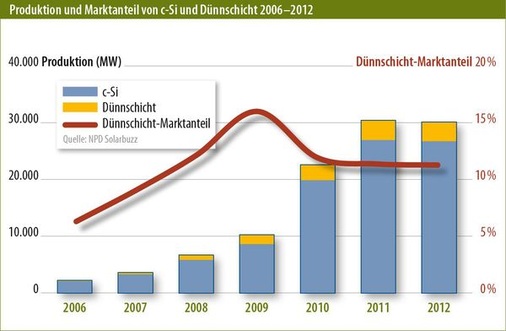

Die Grafik oben zeigt die jährliche Branchensituation bis Ende 2012 – 2006 ist der Ausgangspunkt, da Marktanteile aus der Zeit mit unter einem Gigawatt heute ein falsches Bild vermitteln.

Keine vorschnellen Schlüsse

Der Dünnschicht-Marktanteil liegt im Allgemeinen bei zehn Prozent. Vor einigen Jahren war ein geringer Anstieg zu verzeichnen, als Polysilizium knapp war und der Produktionsplan von First Solar begonnen hatte rundzulaufen. Insgesamt ist bei der Dünnschicht jedoch eher ein sinkender Anteil zu beobachten. Daraus jedoch konkrete Schlüsse zu ziehen, wäre verfrüht und würde bedeuten, dass man nicht versteht, was die verschiedenen Technologien antreibt. Aus Unternehmenssicht wird deutlich, dass der Anteil von First Solar und Solar Frontier an den zehn Prozent des Dünnschicht-Marktanteils bedeutend ist. Und abschließend ist es keine Kunst, für das Jahr 2012 eine Liste mit den Namen von Dünnschichtunternehmen mit Insolvenz-/Konkursverfahren zu füllen. All das bietet jedoch nicht wirklich einen Einblick in das, was wohl als Nächstes passiert.

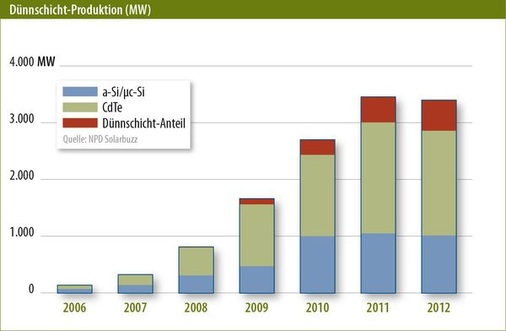

Die Grafik auf Seite 39 ist die andere oft gewählte Darstellung, wenn es um den Vergleich der Dünnschichtvarianten geht, zumindest aus höchster Perspektive. Während es sich um eine sehr nützliche Methode zu handeln scheint, die Aktivität im Dünnschichtbereich zu erfassen, wird auch hier vom technologischen Standpunkt aus zu sehr verallgemeinert. Denn für die Dünnschichtvarianten gelten – mit Ausnahme von Single-Source- oder Turnkey-Linien – keine standardisierten Prozessabläufe, selbst bei unterschiedlichen a-Si- oder CIS/CIGS-Varianten nicht. Betrachtet man die Grafik näher, so müssen einige Dinge hervorgehoben werden. Der CdTe-Anteil geht fast ausschließlich auf First Solar zurück, und es ist unklar, wie lange das so bleibt. Es ist jedoch sehr unwahrscheinlich, dass es hier innerhalb der kommenden zwei bis drei Jahre Änderungen geben wird. Solar Frontier hat einen zunehmenden Anteil an CIS/CIGS. Das liegt einerseits an der höheren Kapazitätsauslastung bei Solar Frontier und am Schicksal einiger älterer CIS/CIGS-Unternehmen, die seit vergangenem Jahr nicht mehr im Geschäft sind. Bei der Suche nach einer wahren Wildcard in der Branche ist CIS/CIGS jedoch immer noch bestens positioniert und sollte in Bezug auf neue CIGS-Optionen und neue Marktteilnehmer nicht zu früh abgeschrieben werden.

Der Dünnschichttyp, der in den vergangenen 12 bis 18 Monaten am meisten gelitten hat, ist a-Si/µc-Si. Aber auch hier sollte man keine vorschnellen Schlüsse ziehen und eine Technologie, die es immerhin bereits seit Mitte der 1970er Jahre gibt, nicht gering schätzen. Gleichzeitig wäre es nachlässig, a-Si-Hersteller, die von den Ereignissen in der Photovoltaikbranche in den Jahren 2011 und 2012 hart getroffen wurden, nicht kenntlich zu machen. Ob dies ein spezifischer Indikator für den allgemeinen Technologieansatz ist oder einfach die Strategien der einzelnen Unternehmen im a-Si-Bereich widerspiegelt, ist eine ganz andere Frage.

Technologie im Blickpunkt

Der wichtigste Aspekt bei der Entwicklung von c-Si im Vergleich mit Dünnschicht liegt darin, dass Technologie in der Photovoltaikbranche nicht mehr denselben Stellenwert hat wie noch vor ein paar Jahren. Das soll keinesfalls bedeuten, dass der Technik heute weniger Bedeutung zukommt. Derzeit haben die Unternehmen allerdings mit wichtigeren Problemen zu kämpfen. Interessanterweise wurde die Technik in der Prioritätenliste von Themen wie potenziellen Insolvenzverfahren, Handelsstreitigkeiten mit Markteinschränkungen und unabhängiger Projektfinanzierung etwas in den Hintergrund gedrängt. Und die Solarbranche, die sich in der Zeit weiterentwickelt hat, hat nun die Rolle der Technologie innerhalb der Branche neu definiert.

Zuvor hatte die Technologie in den strategischen Leitlinien der Solarhersteller einen viel höheren Stellenwert. Alle potenziellen Technologien konnten in Bezug auf die jeweils vorgeschlagenen Kosten- und Effizienzpläne gewichtet werden. Hier ist zu bedenken, dass damals Module zwischen drei und vier US-Dollar pro Watt kosteten und Angebot und Nachfrage relativ ausgeglichen waren. Langfristige Technologie-Fahrpläne sind ein relativ sicherer Weg bei Bruttomargen von über 30 Prozent, undniemand urteilt auf der Basis von Quartalszahlen und -entwicklungen.

Zudem war die Branche, was die Verteilung der Unternehmen entlang der Wertschöpfungskette betrifft, viel „sauberer“. Abgesehen von einigen c-Si-Herstellern, die alles von Polysilizium bis hin zu Modulen abzudecken versuchten, bestand die Branche neben den Photovoltaikproduzenten im Wesentlichen aus vorgelagerten Lieferanten und nachgelagerten Händlern/Entwicklern/Installateuren. Daher war es durchaus zulässig, c-Si- und Dünnschichthersteller miteinander zu vergleichen, da beide um dieselben Kunden konkurrierten.

Change Agents gefragt

Der Wandel von der früheren Situation zur aktuellen ist folgendermaßen abgelaufen: Überinvestitionen, Überkapazitäten, Überangebot, Preisverfall, wegbrechende Margen, zusätzliche Investitionen, zusätzliche Kapazitäten, zusätzliches Angebot, mehr Preisverfall, weitere wegbrechende Margen und so weiter. Es bedarf wohl nur zwei bis drei solcher Durchläufe, um den Weg von 2010 bis 2013 zu beschreiben. Befindet man sich in der Mitte der Wertschöpfungskette, wird man davon zerdrückt, da es sowohl von Lieferanten als auch von Kunden Druck gibt. Die zusätzliche Kontrolle entweder am Anfang (Siliziumproduktion) oder am Ende (Finanzierung/Entwicklung/Installation von Solarparks) hat einen höheren Wert bekommen, ist jedoch auf keinen Fall eine Erfolgsgarantie bei der Photovoltaik.

Und in solch einer Umgebung findet die Debatte über c-Si- und Dünnschichttechnologie statt. Hierbei wird schnell deutlich, dass Technologie nur ein Mittel zum Zweck ist und kein Change Agent, der in der Photovoltaikbranche Änderungen herbeiführt.

Um die Perspektiven eines Dünnschichtunternehmens zu bewerten, muss man zuerst verstehen, wie das Unternehmen (nicht die Technologie) einen bestimmten Markt bedient. Oft entstehen diese Märkte durch das nachgelagerte Geschäft eines Unternehmens oder die Finanzierung nachgelagerter Projektentwicklungen durch eine Muttergesellschaft, wobei die Module dann hausintern geliefert werden. Entsprechend ist die Verbindung mit dem nachgelagerten Geschäft für Dünnschichtlieferanten wichtiger als vor einigen Jahren und von zunehmender Bedeutung.

Perspektiven für neue Ansätze

Mit Blick auf die Zukunft hängt der Marktanteil der Dünnschicht insgesamt davon ab, wie viele Unternehmen im nachgelagerten Geschäft oder im Bereich Netze tätig sind. Unternehmen wie TSMC, Hyundai und Hanergy sowie LG und Samsung haben die Mittel, in einem kurzen Zeitraum im Multi-Gigawatt-Bereich im nachgelagerten Dünnschichtgeschäft aktiv zu werden. Die Auswirkung auf die unternehmensinterne Produktion könnte dann zu einer starken Veränderung in den Berechnungen der Marktanteile von c-Si und Dünnschicht führen. Das würde aber nicht bedeuten, dass Dünnschicht gegenüber c-Si beim Technologie-Ranking auf vergleichbarer Basis seinen Anteil ausbauen würde. Eine weitere Folge könnte die Verlagerung der Dünnschichtproduktion aus China heraus in andere Länder sein, wenn auch hauptsächlich in Länder Südostasiens.

Eine wirkliche direkte Bedrohung wird vielleicht erst dann eintreten, wenn Dünnschichtmodule den Wirkungsgrad von c-Si-Modulen erreichen – bei Nennleistungen, die denen von c-Si-Produkten in Anlagen auf begrenztem Raum beziehungsweise in Aufdachanlagen gleichkommen. Wenn das geschieht, wird die Photovoltaikbranche in eine ganz andere Phase eintreten. Während China und Taiwan heutzutage bei der c-Si-basierten Produktion den Ton angeben, verbleibt den westlichen Herstellern als einer der wenigen Trümpfe, in einen fairen, auf dem Wirkungsgrad basierenden Wettbewerb zu treten. Mit der reellen Möglichkeit aufkommender Handelskriege, die sich gegenseitig aufheben, wäre eine Rückkehr zur Technologiedifferenzierung eine willkommene Entwicklung: um in jedem Land beziehungsweise in jeder Region die Binnennachfrage zu bedienen.