Der Betrieb von Photovoltaikanlagen wird durch Einspeisevergütungen gefördert. Diese wurden in den vergangenen Jahren immer weiter abgesenkt. In dem Beitrag „Höhere Rentabilität durch Steuervergünstigungen“ (photovoltaik 12/2013) konnte gezeigt werden, dass durch steuerliche Maßnahmen eine aus betriebswirtschaftlicher Sicht zunächst nicht vorteilhafte Investition rentabel gestaltet werden kann.

Die Wirtschaftlichkeit wurde durch den Vergleich mit der sogenannten Unterlassensalternative anhand des – bei gleicher Investition – Endwertes vorgenommen. Der Endwert der Unterlassensalternative betrug 87.675 Euro, der der Investition in eine beispielhafte Photovoltaikanlage 85.363 Euro und bei einer steueroptimierten Investition in eine Photovoltaikanlage 93.301 Euro. Die zugehörigen Werte der Rendite auf das eingesetzte Kapital lauteten 3, 2,86 und 3,14 Prozent. Als zentrales Ergebnis war festzuhalten, dass aus betriebswirtschaftlicher Sicht lediglich die steuerlich optimierte Investitionsalternative in Betracht gezogen werden sollte.

In diesem Beitrag wird diese betriebswirtschaftlich vorteilhafte Investition durch die Einbeziehung des Direktverbrauchs des erzeugten Stroms erweitert. Beim Direktverbrauch sind neben den bereits im obigen Beitrag erläuterten Rahmenbedingungen weitere steuerliche und regulatorische Aspekte zu berücksichtigen.

Verkauf an Dritte ohne Netz

Der Direktverbrauch ist dadurch gekennzeichnet, dass der mit der Photovoltaikanlage erzeugte Strom ohne die Durchleitung durch ein öffentliches Netz an einen Dritten veräußert wird. Hierbei kommen beispielsweise die Mieter des Gebäudes, auf dem die Photovoltaikanlage installiert ist, in Frage. Dieser Veräußerungsvorgang führt bei dem als gewerblicher Unternehmer einzustufenden Anlagenbetreiber zu einer Belastung der erzielten Erträge mit Einkommensteuer und Solidaritätszuschlag.

Eine Berücksichtigung der Gewerbesteuer wird nur in Ausnahmefällen erforderlich sein. Die durch die benötigten Zähleinrichtungen und gegebenenfalls die eingesetzten Stromspeicher bedingten zusätzlichen Abschreibungen wirken sich steuerlich in voller Höhe aus.

Das Grünstromprivileg nutzen

Darüber hinaus ist zu beachten, dass der Anlagenbetreiber die EEG-Umlage abzuführen hat. Diese beträgt ab Januar 2014 grundsätzlich 6,24 Cent pro Kilowattstunde. Für Photovoltaikstrom kommt das sogenannte Grünstromprivileg des Paragrafen 3a, Absatz 1 Satz 1 des EEG zur Anwendung. Dadurch reduziert sich die abzuführende Umlage auf 4,24 Cent pro Kilowattstunde.

Schon an dieser Stelle ist erkennbar, dass diese Steuer- und Umlagebelastung – die bei vielen, häufig marketingorientierten Darstellungen außer Acht gelassen wird – die Wirtschaftlichkeit des Direktverbrauchs stark beeinträchtigt. Im Folgenden werden zwei Szenarien des Direktverbrauchs betrachtet. Zunächst wird die sich aus der „natürlichen“ Übereinstimmung des Lastprofils und des Erzeugungsprofils der Photovoltaikanlage ergebende Möglichkeit des Direktverbrauchs betrachtet. In einem zweiten Schritt wird die Untersuchung auf die Nutzung von Stromspeichern erweitert.

Dabei wird die Förderung durch die Kreditanstalt für Wiederaufbau (KfW; Programm 275) berücksichtigt. Dieses Programm gewährt zinsgünstige Finanzierungen für Speicherlösungen sowie einen Tilgungszuschuss von maximal 660 Euro pro Kilowatt Anlagenleistung.

Beispiel einer Investition

Die betrachtete Photovoltaikanlage entspricht grundsätzlich derjenigen, die dem Beitrag „Höhere Rentabilität durch Steuervergünstigungen“ (photovoltaik 12/2013) zugrunde gelegt wurde. Die Vergleichbarkeit der abgeleiteten Ergebnisse ist somit gewährleistet. Sie verfügt über eine Anlagenleistung von 30 Kilowatt. Die Anschaffungskosten sollen bei der ersten Variante 56.000 Euro betragen (Photovoltaik und zusätzliche Zähler).

Bei der zweiten Variante steigt dieser Betrag um die Kosten für die Stromspeicher. Die Anlage soll zur Einspeisung der erzeugten Energie in das allgemeine Stromnetz und für den Direktverbrauch genutzt werden. Unter der Annahme eines Anlagenertrags von 24.000 Kilowattstunden pro Jahr, einer Einspeisevergütung von 0,15 Euro pro Kilowattstunde und einer Direktverbrauchsvergütung von 0,185 Euro pro Kilowattstunde ergeben sich Erlöse aus dem Betrieb in Höhe von jährlich 3.810 Euro (Direktverbrauchsquote von 25 Prozent) beziehungsweise 4.104 Euro (Direktverbrauchsquote von 60 Prozent). Diese setzen sich jeweils zusammen aus der erzielten Einspeisevergütung und den Erlösen aus dem Direktverbrauch. Als Planungszeitraum werden 20 Jahre zugrunde gelegt, was der steuerlich anerkannten betriebsgewöhnlichen Nutzungsdauer entspricht.

Tabelle 1 fasst die Eckdaten der Investitionsvarianten zusammen. Tabelle 2 zeigt die Daten zur Einkommens- und Besteuerungssituation der Investoren. Es wird angenommen, dass diese verheiratet sind und die Zusammenveranlagung wählen. Das zu versteuernde Einkommen ohne die Berücksichtigung der Investition soll in den ersten fünf Jahren 120.000 Euro und ab dem sechsten Jahr 70.000 Euro betragen. Eine derartige Einkommensreduktion dürfte bei Ehepaaren aus familiären Gründen oder vor dem Hintergrund einer beruflichen Neuorientierung häufig auftreten. Darüber hinaus wird unterstellt, dass keine Kirchensteuerpflicht besteht. Auch diese Daten entsprechen dem Investitionsbeispiel in dem oben bezeichneten Vorgängerbeitrag.

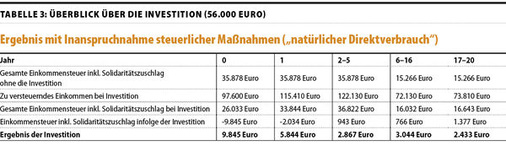

Im Folgenden wird die Wirtschaftlichkeit von Photovoltaikanlagen durch den Vergleich mit der sogenannten Unterlassensalternative bestimmt. Diese zeichnet sich dadurch aus, dass die Investitionssumme mit einem Referenzzinssatz, dem Nettokalkulationszinssatz, verzinst wird. Bei der zu bewertenden Investition wird jeweils unterstellt, dass die erwirtschafteten Überschüsse mit eben diesem Nettokalkulationszinssatz aufgezinst werden. Als Vergleichsgröße wird aus den erzielten Endwerten jeweils die jährliche Rendite des eingesetzten Kapitals bestimmt. Die Unterlassensalternative führt in den ersten fünf Jahren zu einer Belastung mit Einkommensteuer und Solidaritätszuschlag in Höhe von 35.878 Euro beziehungsweise ab dem sechsten Jahr in Höhe von 15.266 Euro. Wird die steuerlich optimierte Investition ohne Berücksichtigung von Stromspeichern („natürlicher Direktverbrauch“) durchgeführt, ergeben sich steuerliche Effekte ab dem Jahr, das der Inbetriebnahme der Photovoltaikanlage vorangeht.

Durch den Investitionsabzugsbetrag sinkt das zu versteuernde Einkommen um 22.400 Euro auf 97.600 Euro. Dies führt zu einer um 9.845 Euro geringeren steuerlichen Belastung als beim Verzicht auf die Investition.

Im Jahr der Anschaffung der Photovoltaikanlage wird das zu versteuernde Einkommen durch die Sonderabschreibung und die planmäßige Abschreibung um 8.400 Euro (33.600 Euro mal 20 Prozent plus 33.600 Euro mal 5 Prozent) verringert. Unter Berücksichtigung der Einspeise- und der Direktverbrauchsvergütung ergibt sich eine Steuerbelastung von 33.844 Euro. Diese ist um 2.034 Euro geringer als beim Verzicht auf die Investition.

In den Jahren 2 bis 5 beträgt das Ergebnis der Investition nach Steuern 2.867 Euro, in den Jahren 6 bis 16 3.044 Euro und in den letzten vier Jahren 2.433 Euro p. a. Tabelle 3 gibt die Daten zusammenfassend wieder.

Berechnung mit Stromspeicher

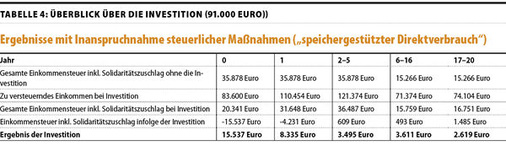

Nun wird der Fall betrachtet, dass die steuerlich optimierte Investition unter Berücksichtigung von Stromspeichern („speichergestützter Direktverbrauch“) durchgeführt wird. Die Stromspeicher dienen dabei der Erhöhung der Direktverbrauchsquote. Wiederum ergeben sich steuerliche Effekte bereits ab dem Jahr, das der Inbetriebnahme der Photovoltaikanlage vorangeht.

Durch den Investitionsabzugsbetrag sinkt das zu versteuernde Einkommen um 36.400 Euro auf 83.600 Euro. Dies führt zu einer um 15.537 Euro geringeren steuerlichen Belastung als beim Verzicht auf die Investition.

Im Jahr der Anschaffung der Photovoltaikanlage wird das zu versteuernde Einkommen durch die Sonderabschreibung und die planmäßige Abschreibung um 13.650 Euro (54.600 Euro mal 20 Prozent plus 54.600 Euro mal 5 Prozent) verringert.

Unter Berücksichtigung der Einspeise- und der Direktverbrauchsvergütung ergibt sich eine Steuerbelastung von 31.648 Euro. Diese ist um 4.231 Euro geringer als beim Verzicht auf die Investition. In den Jahren 2 bis 5 beträgt das Ergebnis der Investition nach Steuern 3.495 Euro, in den Jahren 6 bis 16 3.611 Euro und in den letzten vier Jahren 2.619 Euro p. a. Tabelle 4 gibt die Daten zusammenfassend wieder.

Für die abschließende Betrachtung wird nun jeweils das Ergebnis der Investition zu einem Endwert aufgezinst. Dies bedeutet, es wird angenommen, dass die erwirtschafteten Überschüsse bis zum Ende des Planungszeitraums angelegt werden. Dabei wird von einem Nettokalkulationszinssatz von drei Prozent p. a. ausgegangen.

Für die Unterlassensalternative, also die Nichtvornahme der Investition, ergibt sich infolge der Aufzinsung des nicht investierten Betrags von 50.000 Euro ein Endwert von 87.675 Euro. Dies ergibt offensichtlich eine Rendite auf das eingesetzte Kapital von drei Prozent.

Die Werte für die Investitionen in Photovoltaikanlagen zur ausschließlichen Netzeinspeisung lauteten im Grundfall ohne steuerliche Optimierung 2,86 beziehungsweise 3,34 Prozent bei Berücksichtigung der steuerlichen Maßnahmen.

Demgegenüber beträgt die Rendite auf das eingesetzte Kapital im Falle des natürlichen Direktverbrauches 3,14 Prozent und beim Einsatz von Stromspeichern 1,83 Prozent.

Somit ist festzuhalten, dass im dargestellten Fall die Investition in die Photovoltaikanlage zum „natürlichen Direktverbrauch“ zwar grundsätzlich vorteilhaft ist, da die erzielbare Rendite oberhalb der Unterlassensalternative liegt. Jedoch ist die erzielbare Rendite geringer als bei der steuerlich optimierten Investition in eine Photovoltaikanlage zur ausschließlichen Netzeinspeisung.

KfW-Kredite sind unwirtschaftlich

Weiterhin zeigt sich, dass die betrachtete Investition in die Anlage mit Stromspeichern selbst bei Inanspruchnahme der Förderung durch die Kreditanstalt für Wiederaufbau unwirtschaftlich ist.

Das diesem Beitrag zugrunde gelegte Beispiel basiert auf der Untersuchung der steuerlichen Optimierungsmöglichkeiten einer Investition in Photovoltaikanlagen zur ausschließlichen Netzeinspeisung (photovoltaik 12/2013). Diese zeigte, dass nicht grundsätzlich von der betriebswirtschaftlichen Vorteilhaftigkeit einer solchen Investition auszugehen ist. Vielmehr tritt diese Vorteilhaftigkeit häufig erst dann ein, wenn steuerliche Vergünstigungsvorschriften in Anspruch genommen werden.

Darauf aufbauend wurde unter Berücksichtigung der steuerlichen und regulatorischen Rahmenbedingen untersucht, welchen Einfluss der Direktverbrauch des erzeugten Stroms auf die Rentabilität hat. Beispielhaft konnte gezeigt werden, dass der „natürliche Direktverbrauch“ grundsätzlich vorteilhaft ist. Ausgehend von den aktuellen Daten, insbesondere den Steuersätzen, der EEG-Umlage, der Einspeisevergütung und den Kosten des Strombezugs, ist jedoch die reine Netzeinspeisung noch vorteilhafter.

Es ist jedoch davon auszugehen, dass sich dies in naher Zukunft aufgrund der sinkenden Einspeisevergütung und bei steigenden Strompreisen ändern wird. Diese Variante des Betriebs einer Photovoltaikanlage dürfte daher zukünftig an Bedeutung gewinnen.

Demgegenüber zeigte sich, dass bei der untersuchten Konstellation der Einsatz von Stromspeichern wirtschaftlich noch nicht sinnvoll ist. Es wird zukünftig wiederholt zu untersuchen sein, ob sich an dieser Feststellung durch die geänderten Rahmendaten etwas ändern wird. Dabei wird es neben den steuerlichen Bedingungen, der EEG-Umlage, der Einspeisevergütung und den Strompreisen vor allem auf die Kostenentwicklung der Stromspeicher ankommen.

Die Ergebnisse bestätigen erneut, dass potenzielle Anleger kompetente technische und betriebswirtschaftliche sowie steuerliche Planung in Anspruch nehmen sollten.

Im Überblick

Vier Tipps aus der Praxis

- Durch die Inanspruchnahme steuerlicher Möglichkeiten kann die Wirtschaftlichkeit von Anlagen zur Netzeinspeisung erreicht werden.

- Den erzeugten Strom teilweise direkt zu verbrauchen wird bereits in naher Zukunft die Wirtschaftlichkeit positiv beeinflussen.

- Dies gilt zunächst jedoch nur bei Verzicht auf kostenintensive Stromspeicher.

- Investoren sollten sich von unabhängigen Experten betriebswirtschaftlich und steuerlich beraten lassen.

Die Autoren

Prof. Dr. SeldenPeter Schröder

ist Geschäftsführer der ASG GmbH Energie- und Umwelttechnik inSolingen. Er ist Professor für Steuern und Prüfungswesen sowie Unternehmensberater.

Dipl.-Kff. Kathrin Jedicke

ist Wirtschaftswissenschaftlerin.Seit Juni 2009 ist sie wissenschaftliche Mitarbeiterin an der Fernuniversität in Hagen.